山东省电子税务局网上办税平台:企业所得税预缴申报操作说明(图文)

山东省电子税务局:企业所得税预缴申报等功能升级操作说明

山东电子税务局网上申报办税系统入口:https://etax.shandong.chinatax.gov.cn

山东电子税务局是山东省税务局网上申报系统、网上办税系统综合平台。

山东省电子税务局登录方式

密码登录

浏览器输入山东省电子税务局网址:https://etax.shandong.chinatax.gov.cn 纳税人登录国家税务局总局山东省税务局门户网站,点击首页“电子税务局”,进入国家税务总局山东省电子税务局页面 右上角包含登录、环境监测、下载、帮助等功能; 中间快捷服务区:包含我的待办、我要预约、个性服务、通知公告四项功能; 下部分提供:我要办税、我要查询、互动中心、公众服务五类业务办理功能。 点击右侧的“登录”按钮进入登录页面,纳税人可选择“密码登录”或是“证书登录”、“自然人登录”三种登录方式。选择“密码登录”时输入纳税人识别号、密码、验证码,点击“登录”按钮,登录电子税务局。

证书登录

纳税人选择“证书登录”方式登录时,输入证书密码点击“登录”按钮进行登录

自然人登录

纳税人选择“自然人登录”方式登录时,输入手机号或身份证号码、密码、验证码,点击“登录”按钮进行登录 注意:如果用户忘记登录密码,请咨询当地服务公司。

1山东电子税务局调整企业所得税预缴申报功能

1.1优化内容

根据《财政部 税务总局关于进一步完善研发费用税前加计扣除政策的公告》(2021年第13号)、《国家税务总局关于进一步落实研发费用加计扣除政策有关问题的公告 》(2021年第28号),调整企业所得税月(季)度预缴纳税申报功能,主要包括:

1、增加选项及业务规则。一是企业所得税月(季)度预缴纳税申报表(A类)第7行“减:免税收入、减计收入、加计扣除(7.1+7.2+…)”下拉选项“通用优惠事项”增加加计扣除优惠事项。二是第3季度或9月份预缴申报由纳税人自动勾选并进行手工填报,填写数据>=0。第4季度或10-12月预缴申报时,相应行次自动带出第3季度或9月份该行填报数据,且不许修改。第3季度或9月份未选择该事项的,第4季度或10-12月申报时不得选择。三是对不适用研发费用加计扣除政策的行业企业等,申报时增加相应提示信息。

2、增加应享未享提示监控。当高新技术企业、软件集成电路企业或上年度汇算清缴时享受了研发费用加计扣除优惠的企业进行第三季度(或9月所属期)预缴申报未享受研发费用加计扣除优惠时,增加提示信息,提醒纳税人及时享受研发费用加计扣除优惠。

1.2功能操作

登录山东省电子税务局,点击“我要办税—税费申报及缴纳—企业所得税申报”,选择“企业所得税(查账征收)月(季)度预缴纳税申报表(A类2021年版)”菜单进入申报界面。如下图:

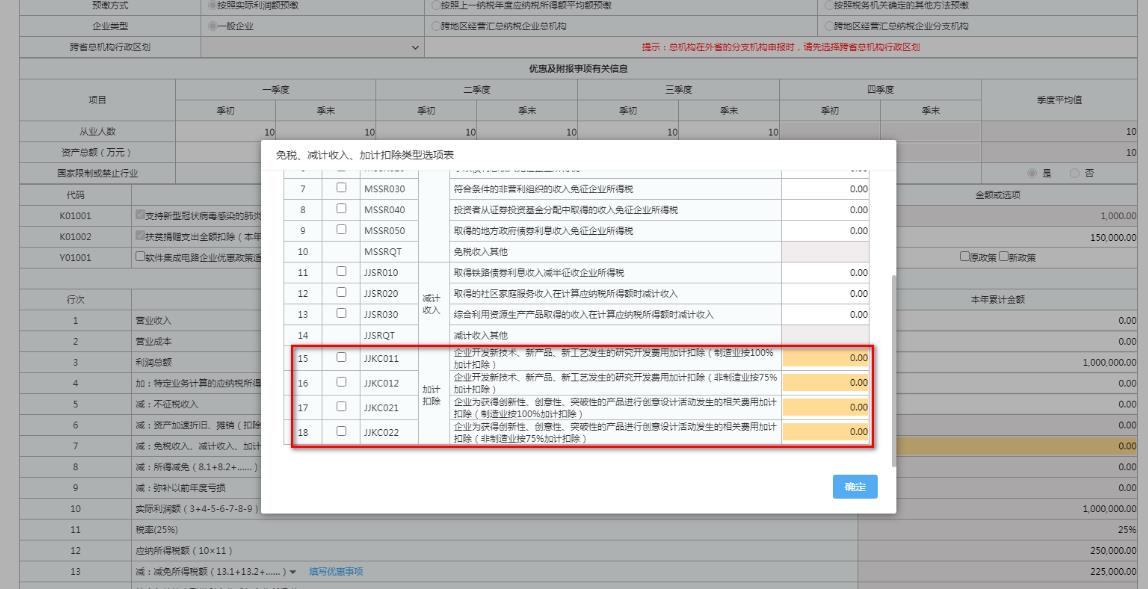

第7行“减:免税收入、减计收入、加计扣除(7.1+7.2+…)”下拉选项“通用优惠事项”增加加计扣除优惠事项,如下图:

以 “JJKC011 企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除(制造业按100%加计扣除)”为例说明,系统对此项有如下校验:

(1)第3季度或9月份预缴申报由纳税人自动勾选并进行手工填报。本项>=0。

(2)第4季度或10-12月预缴申报时,本行自动带出第3季度或9月份该行填报数据,且不许修改。

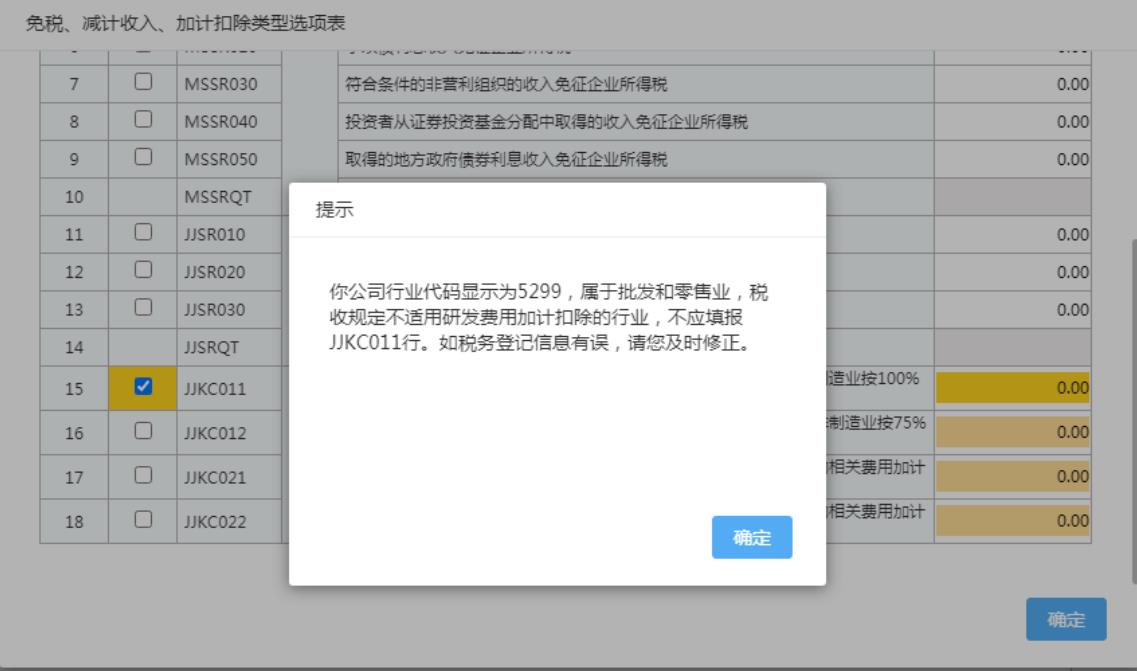

(3)如纳税人登记信息中行业信息属于以下行业之一时不允许选择:

1)烟草制造业

2)住宿和餐饮业

3)批发和零售业

4)房地产业

5)租赁和商务服务业

6)娱乐业

(4)当纳税人税务登记信息中行业门类不是“制造业”时(登记信息中所属行业不为国标行业代码C,1300-4390),且勾选此项优惠时,系统弹出提示,不允许选择。

(5)此项不得与JJKC012选项同时选择,保存时检查。

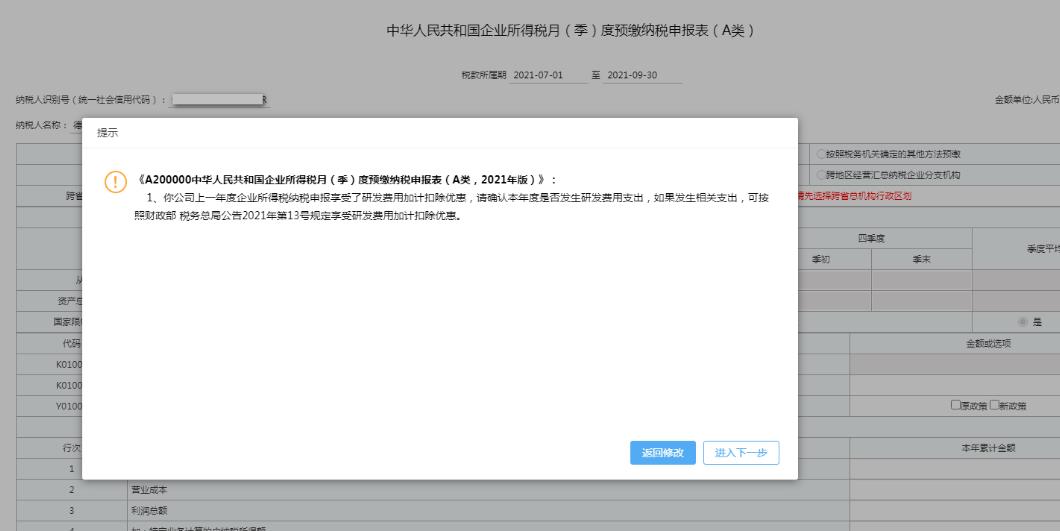

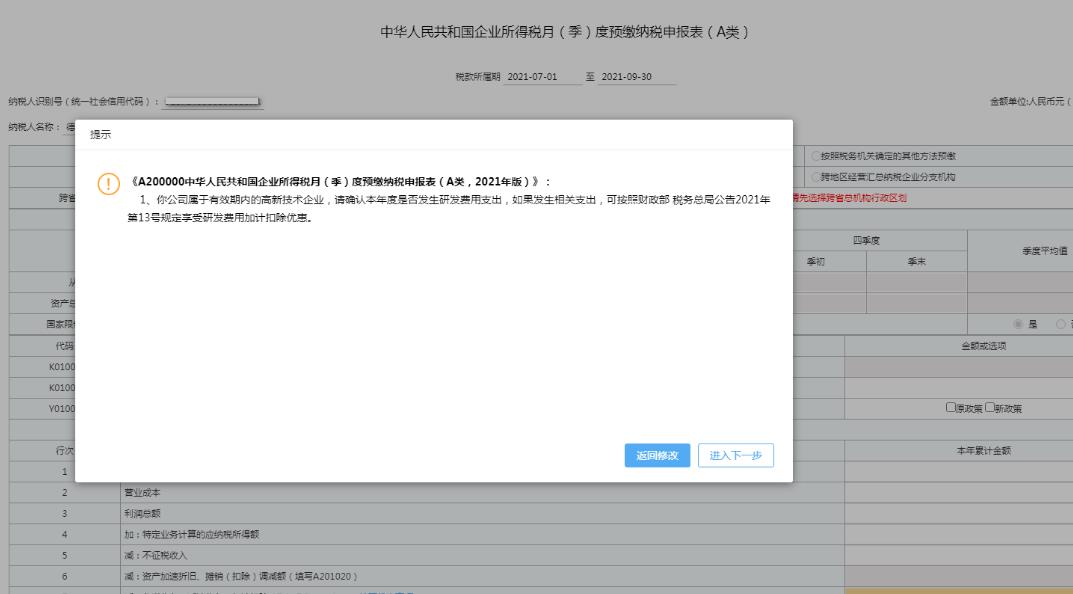

如纳税人上一年企业所得税年度纳税申报表(A类,2017年版)中填报享受了研发费用加计扣除优惠,第三季度预缴申报时未选择享受研发费用加计扣除优惠时,系统弹出提醒信息。

纳税人可点击“返回修改”,修改数据后再申报 。

高新技术企业进行企业所得税第三季度预缴申报时如未选择享受研发费用加计扣除优惠,系统弹出提醒信息。

软件集成电路企业进行企业所得税第三季度预缴申报时,如未选择享受研发费用加计扣除优惠,系统弹出提醒信息。

当企业上年年报享受了研发费用加计扣除优惠同时属于高新技术企业和软件集成电路企业,优先显示高新技术企业和软件集成电路企业的提示。

2调整增值税及附加税费申报功能(一般纳税人适用)

2.1优化内容

(1)增值税及附加税费申报表附列资料(一)调整:

1)第18栏“四、免税-货物和加工修理修配劳务”的“开具增值税专用发票”的第1列“销售额”和第2列“销项(应纳)税额”两个栏次增加监控规则:第18栏第1列、第2列仅针对国有粮食企业名单内有效的企业开放,其他企业均不开放该栏次。

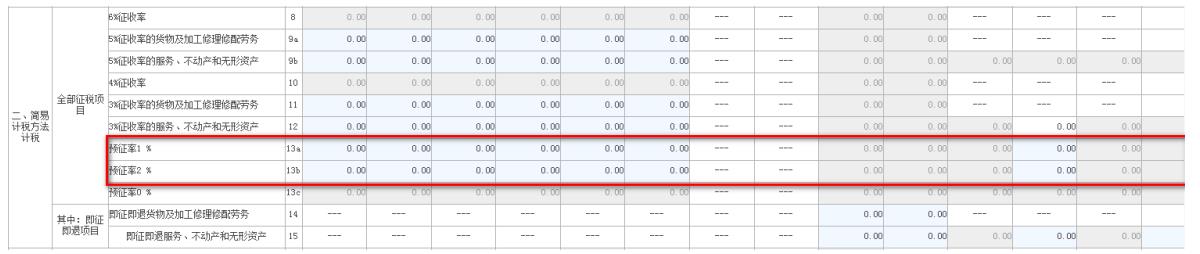

2)增加13a,13b栏填报权限限制

增加13a、13b栏纳税人填报资格判断,须满足以下两个条件:1)有营改增税种标志;2)存在总分机构认定信息,且存在按固定预征率预缴汇总方式的分支机构。

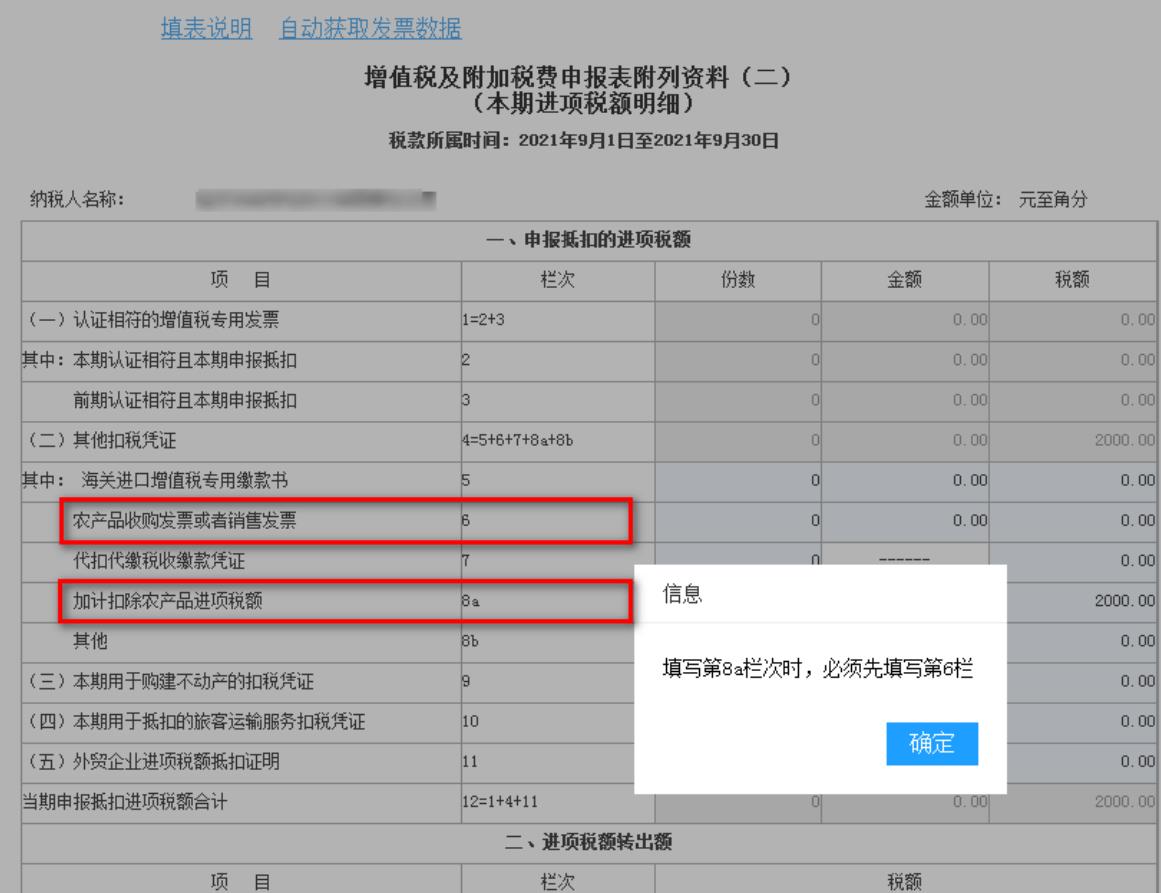

(2)调整增值税及附加税费申报表附列资料(二):第6栏不为空时才能填写8a。

(3)调整增值税及附加税费申报表附列资料(五),第4列“留抵退税本期扣除额”填写规则。

4、调整增值税减免税申报明细表填报规则。第4列调整为本列不填写;第5列“免税额”调整为一般纳税人不填写本列。

2.2功能操作

2.2.1增值税及附加税费申报表附列资料(一)

点击我要办税—“税费申报及缴纳”,左侧功能菜单—“增值税及附加税费申报”—“增值税及附加税费一般纳税人申报”—“增值税及附加税费申报表附列资料(一)”,如下图所示:

(1)第18栏未在名单中的企业不允许填写。

(2)13a、13b栏不满足开放条件时,处于封闭状态,不可填写。满足相关条件的纳税人,可以填写。

2.2.2增值税及附加税费申报表附列资料(二)

点击“我要办税”—“税费申报及缴纳”,左侧功能菜单—“增值税及附加税费申报”—“增值税及附加税费一般纳税人申报”—“增值税及附加税费申报表附列资料(二)”,纳税人如填写了8a栏次,报表保存时校验第6栏“农产品收购发票或者销售发票”是否已填写,如第6栏为空,则弹出提示信息,如下图所示:

2.2.3增值税及附加税费申报表附列资料(四)

点击“我要办税”—“税费申报及缴纳”,左侧功能菜单—“增值税及附加税费申报”—“增值税及附加税费一般纳税人申报”—“增值税及附加税费申报表附列资料(四)”,如下图所示:

系统已实现从金三核心征管系统中自动取数,纳税人也可以手工填写。

2.2.4增值税及附加税费申报表附列资料(五)

点击“我要办税”—“税费申报及缴纳”,左侧功能菜单—“增值税及附加税费申报”—“增值税及附加税费一般纳税人申报”—“增值税及附加税费申报表附列资料(五)”,如下图所示:

说明:

(1)第4列“留抵退税本期扣除额”栏次,系统自动按照以下规则取数:当第8行与第9行之和大于第1行第1列与第1行第2列之和时,第4列第1至3行分别按对应行第1列与第2列之和填写。当第8行与第9行之和(大于0)小于或等于第1行第1列与第1行第2列之和时,第4列第1至3行分别按第8行与第9行之和对应填写。当第8行与第9行之和(小于等于0)小于或等于第1行第1列与第1行第2列之和时,第4列第1至3行均填写0。

(2)第5列名称调整为“税(费)率”。

2.2.5增值税减免税申报明细表

点击“我要办税”—“税费申报及缴纳”,左侧功能菜单—“增值税及附加税费申报”—“增值税及附加税费一般纳税人申报”—“增值税减免税申报明细表”,如下图所示:

第4列“免税销售额对应的进项税额”、第5列“免税额”调整为不可填写。

3调整增值税及附加税费申报功能(小规模纳税人适用)

3.1优化内容

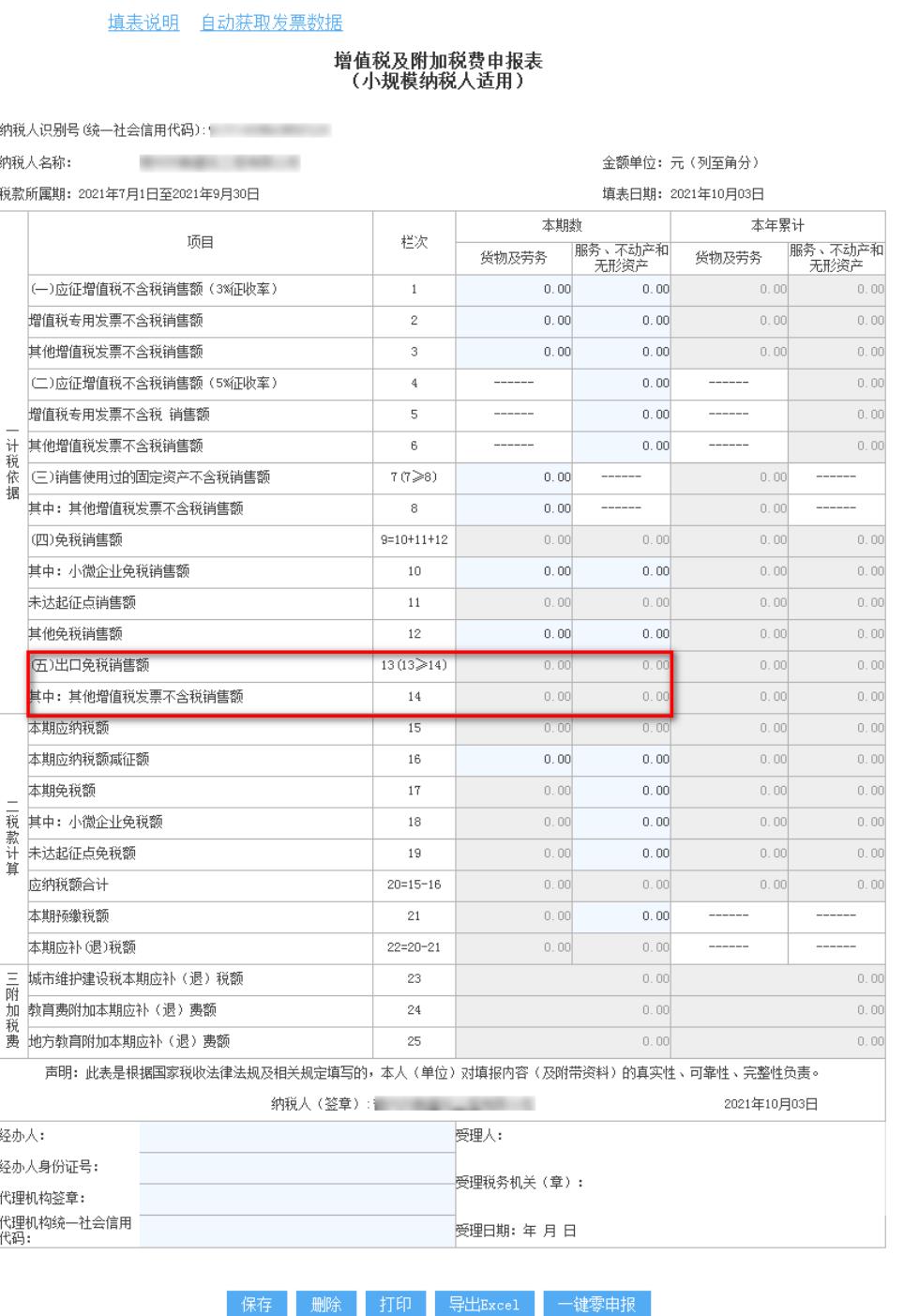

增值税及附加税费申报表(小规模纳税人适用)第13栏“出口免税销售额”和第14栏“其中:其他增值税发票不含税销售额”,面向有出口退免税资格的纳税人开放,其他纳税人不允许填报。

3.2操作说明

纳税人登录电子税务局,点击“我要办税”—“税费申报及缴纳”—“增值税及附加税费申报”—“增值税及附加税费小规模纳税人申报”—“增值税及附加税费申报表(小规模纳税人适用)”,如下图:

无出口退免税资格的纳税人不允许填报。

4调整增值税及附加税费预缴申报功能

4.1优化内容

住房租赁企业纳税人预缴税款时,在出租不动产栏次增加1.5%预征率。

4.2功能操作

纳税人登录电子税务局,点击“我要办税”—“税费申报及缴纳”—“增值税及附加税费申报”—“增值税及附加税费预缴表(跨区报验)”,如下图:

住房租赁企业纳税人预缴税款时,可根据相关政策选择适用1.5%预征率。

5调整消费税及附加税费申报功能

5.1优化内容

调整消费税及附加税费申报功能。实现消费税(成品油类)申报自动预填,根据纳税人发票信息,自动带出销售数量、销售额等数据项,纳税人可根据实际情况修改或者直接保存。

5.2功能操作

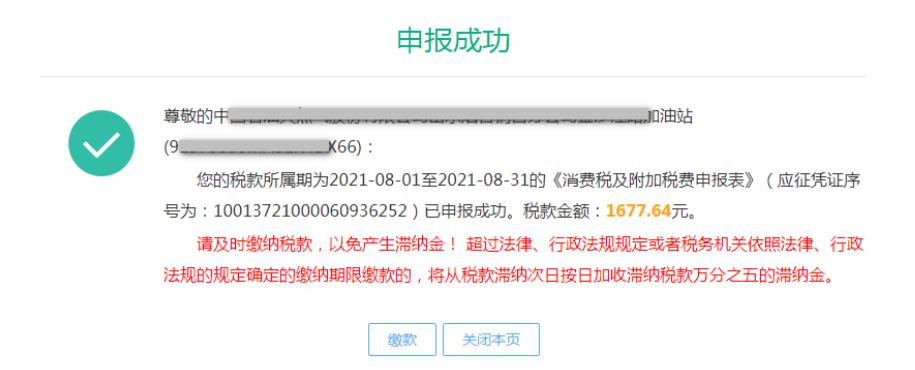

登录山东省电子税务局,点击“我要办税—税费申报及缴纳—消费税及附加税费申报”,选择“消费税及附加税费申报表”菜单,进入消费税申报界面。如下图:

系统已实现自动获取成品油类发票信息,并将数据预填入申报表相关栏次,纳税人可确认数据是否完整。

附表《消费税附加税费计算表》第2栏“税(费)率(征收率)(%)”修改为“税(费)率(%)”如下图:

申报表填写完毕,确认无误后点击“申报”按钮,提交申报数据即可。

提交申报表后请注意查看申报状态,如有税款请及时缴纳。

6调整财产和行为税申报功能

6.1优化内容

(1)调整财产和行为税税源明细报告-环境保护税税源信息采集监控校验规则:一是系统对采用排污系数、物料衡算、抽样测算方法计算污染物排放量的污染物,设置为无法选择录入减免条款。否则提示:根据《中华人民共和国环境保护税法》第十条第三款、第四款的规定,使用排污系数、物料衡算、抽样测算方法计算污染物排量的纳税人不具备监测条件,因此不适用《中华人民共和国环境保护税法》规定的第十二、十三条税收优惠。二是“减免税项目”数据项选择中,屏蔽“0016064005国务院批准免税的其他情形暂予免征环境保护税|《中华人民共和国环境保护税法》 中华人民共和国主席令第61号第十二条第(五)款”。三是通过模版导入时,增加水污染物种类与污染物名称匹配校验,当模板中的水污染物种类与污染物名称不匹配、污染物排放量计算方法不匹配时,系统弹出相关提示信息,:“导入信息的水污染物种类【水污染物种类代码】与污染物类别【污染物类别名称】不匹配,请修改!”。纳税人需修改模板中的信息后,再重新导入。

(2)修改“作废”按钮提示信息:“税源xxx已申报或者已在申报计算及减免信息采集表采集,不能作废。如需作废,请先作废申报和申报计算已采集的数据。”

(3)优化印花税税源信息采集及申报功能,信息采集完成后可自动跳转申报界面完成申报。

6.2功能操作

6.2.1环境保护税基础信息采集表

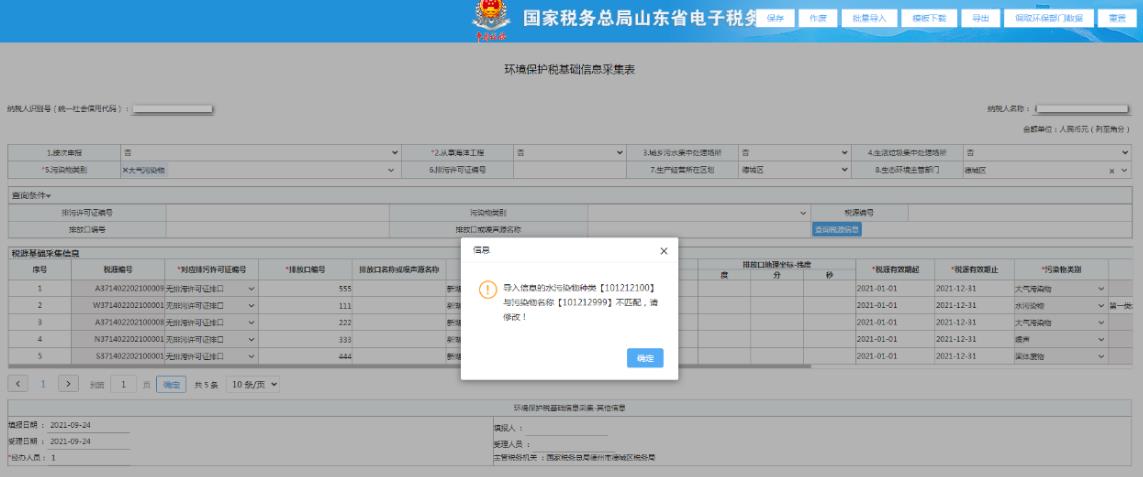

登录山东省电子税务局,点击“我要办税—综合信息报告—税源信息报告”,选择“财产和行为税税源信息报告”菜单,选择环境保护税税源采集功能,进入环境保护税基础信息采集表(主表)界面。如下图:

系统修改了“作废”提醒信息,如需作废时,请注意查看相关要求。

“申报计算及减免信息”模块下,系统对采用排污系数、物料衡算、抽样测算方法计算污染物排放量的污染物,设置为无法选择录入减免条款。如下图:

“减免税项目”数据项选择中,屏蔽“0016064005国务院批准免税的其他情形暂予免征环境保护税|《中华人民共和国环境保护税法》 中华人民共和国主席令第61号第十二条第(五)款”。

增加 “减免性质代码和项目名称”、“本期减免税额”数据项填写情况校验,当减免性质不为空时,减免税额不允许等于0;减免税额大于0时,减免性质不允许为空。

如纳税人选择使用模版导入时,增加水污染物种类与污染物名称匹配校验,当模板中的水污染物种类与污染物名称不匹配、污染物排放量计算方法不匹配时,系统弹出相关提示信息,纳税人应修改模板中的信息后,再重新导入。

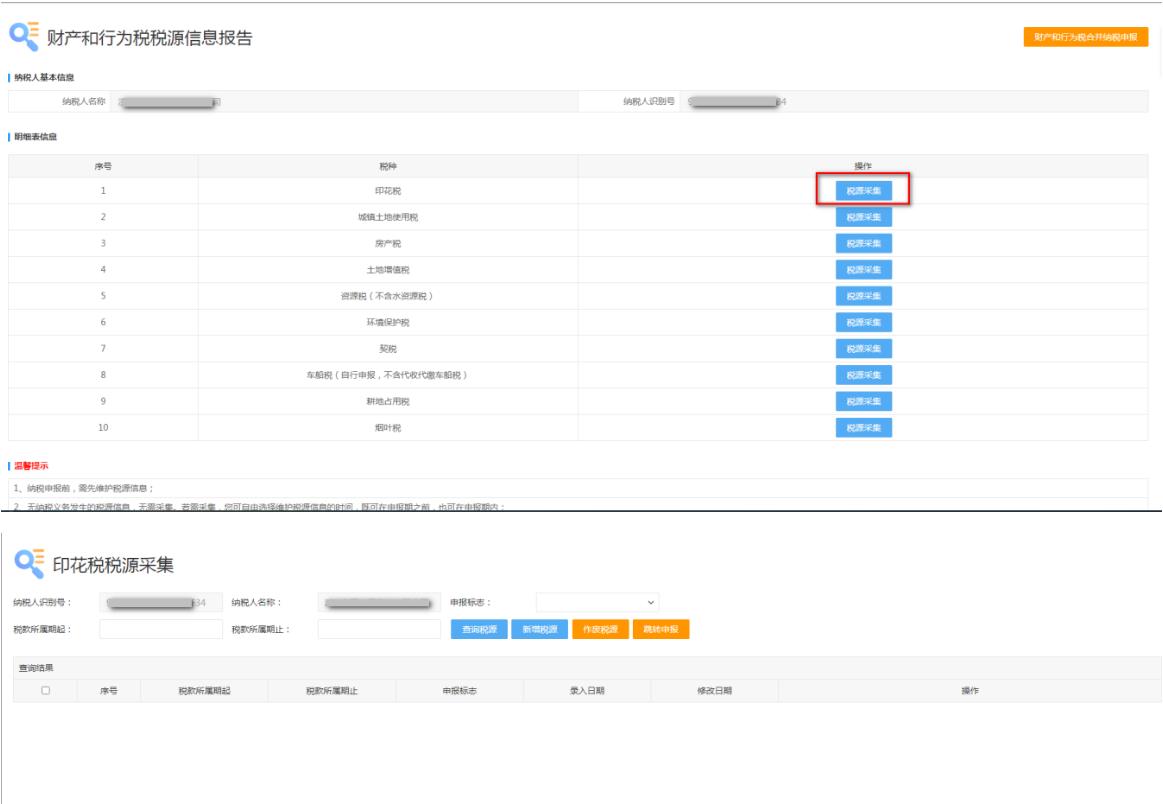

6.2.2印花税税源采集

1、登录山东省电子税务局在“我要办税”-“综合信息报告”-“税源信息报告”下选择“财产和行为税税源信息报告”菜单,选择印花税 后方的税源采集按钮,进入印花税税源采集功能。如下图:

2、点击“新增税源”按钮,系统自动根据纳税人印花税税种认定的纳税期限带出上个税款所属期的应申报信息。如下图:

3、填写数据后点击“保存”按钮,系统提示保存税源信息成功,是否立即申报。如下图:

4、点击“是”按钮系统自动跳转到申报页面,纳税人确认后申报即可。如下图:

7调整发票使用功能

7.1优化内容

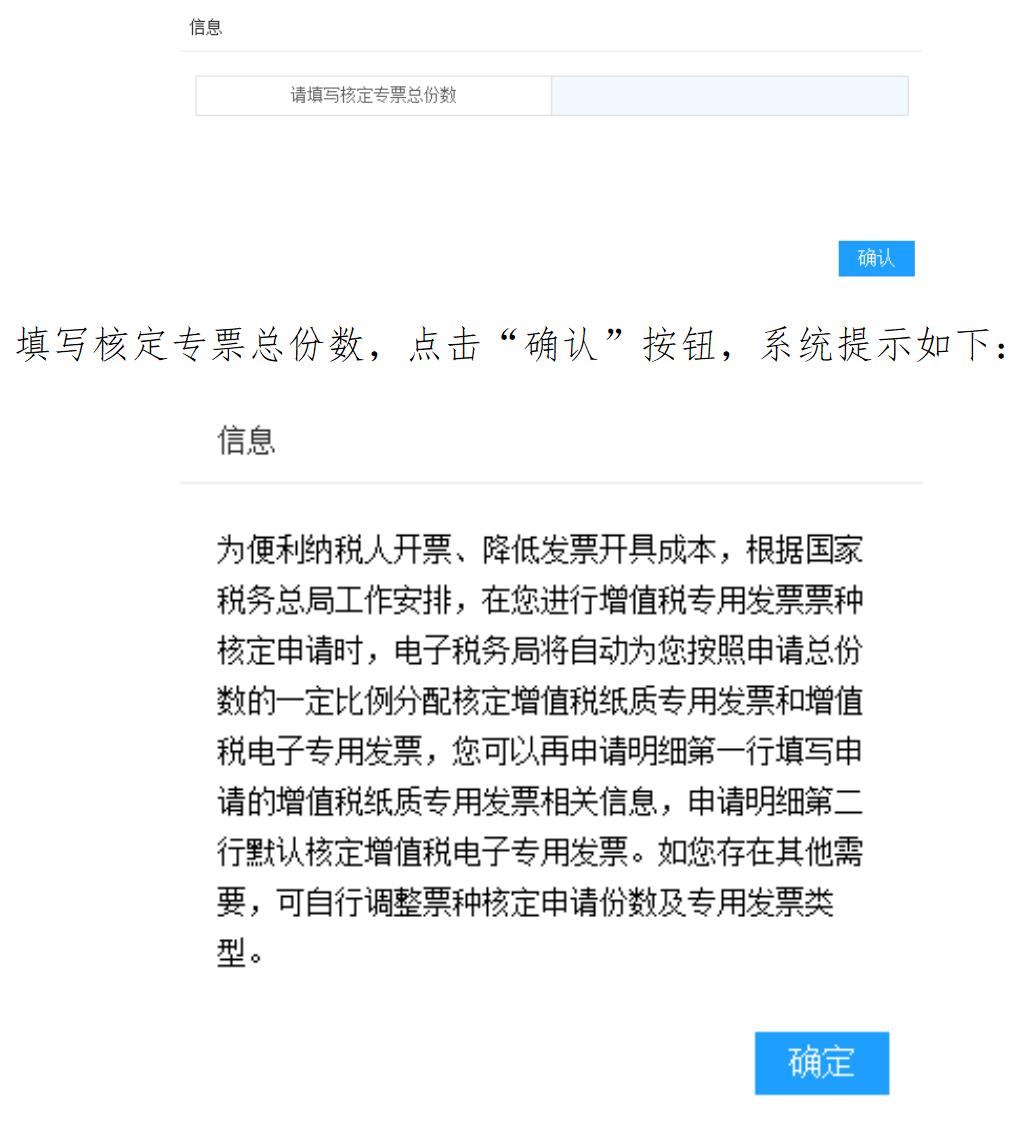

一是调整票种核定功能。纳税人核定增值税专用发票票种信息时,必须同步核定电子专用发票且发票份数最低为1份。

二是调整自然人出租不动产代开发票功能。房产税、城镇土地使用税、城市维护建设税、教育费附加、地方教育附加按照申报缴税(代开发票)时间确定是否适用小规模减半政策;印花税按照房屋租赁合同签订时间确定是否适用减征优惠政策;房产税、城镇土地使用税疫情困难减免政策保持不变,仍按租赁合同时间分段确定是否适用全免政策。

7.2功能操作

7.2.1票种核定

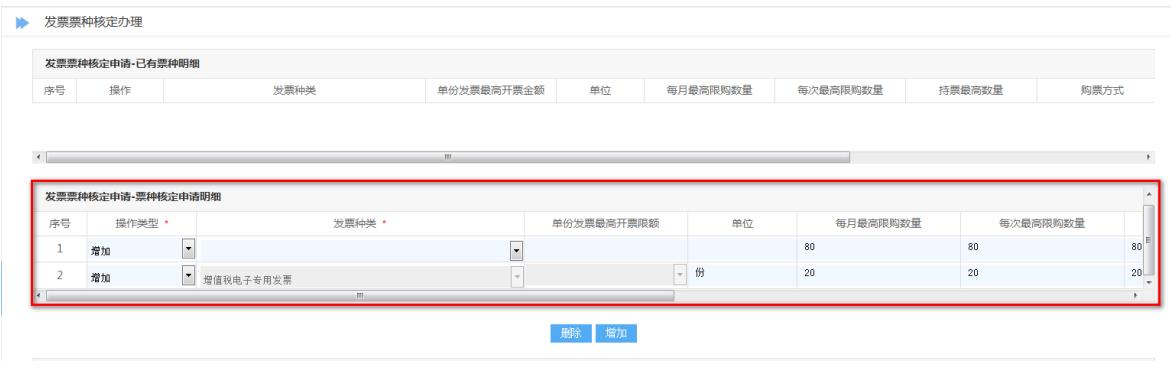

登录电子税务局,点击“我要办税-发票使用-发票票种核定-发票票种核定办理”,如下图:

新办纳税人首次核定增值税发票票种信息,系统提示“您本次是否核定增值税专用发票?”,选择“确定”,如下图所示:

填写核定专票总份数,点击“确认”按钮,系统提示如下:

点击确定后,电子税务局自动按照申请总份数的一定比例分配核定增值税纸质专用发票和增值税电子专用发票,如下图所示:

可根据需要进行修改,其中增值税电子专用发票的每月最高开票限购数量、每次最高限购数量需大于等于1份。

纳税人选择增值税纸质专用发票类型及填写单份发票最高开票限额等信息后保存并提交。

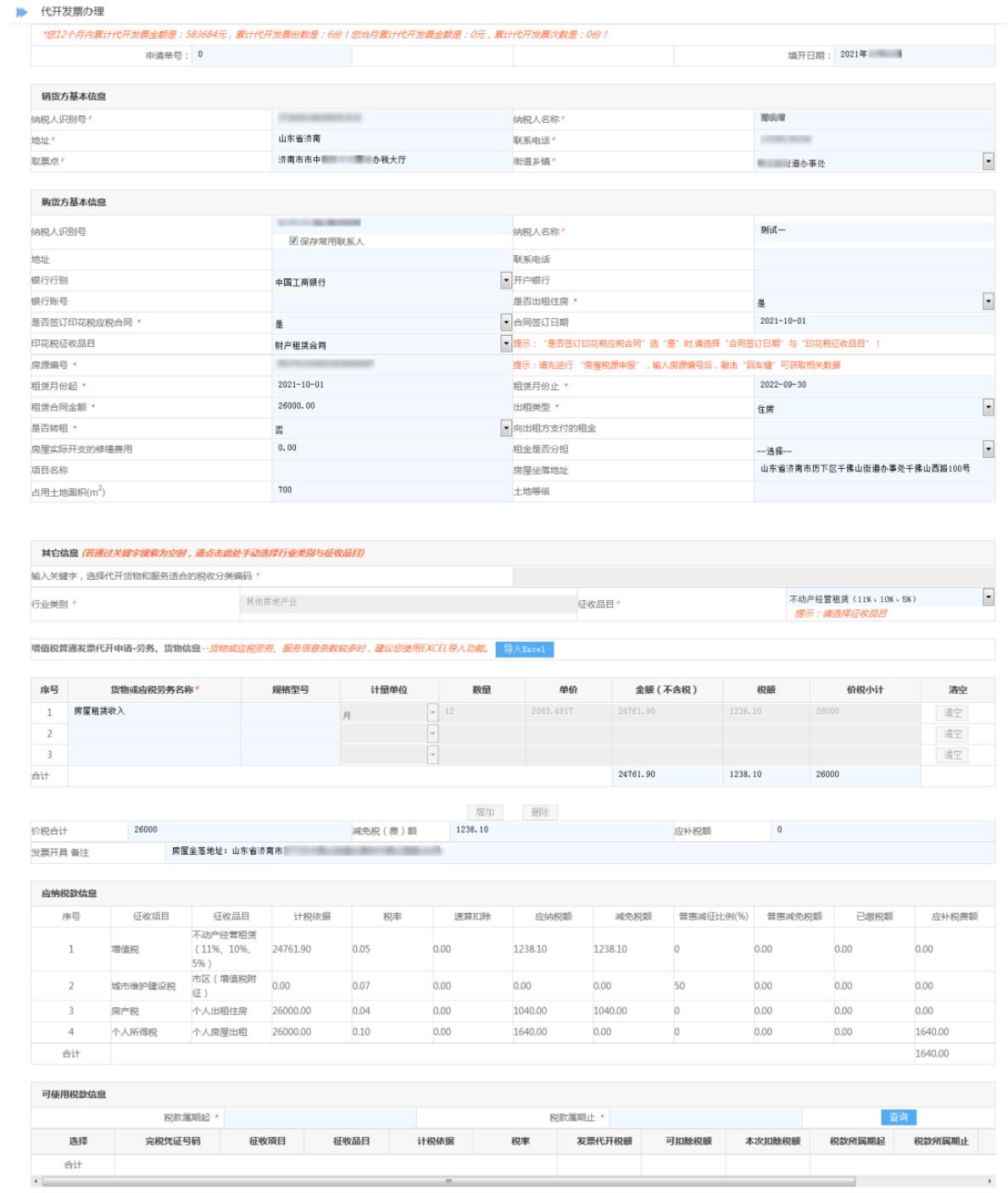

7.2.2自然人代开增值税发票申请

自然人登录电子税务局,点击“代开发票-代开发票办理”,如下图:

系统按照相关规则自动计算应纳税款信息。

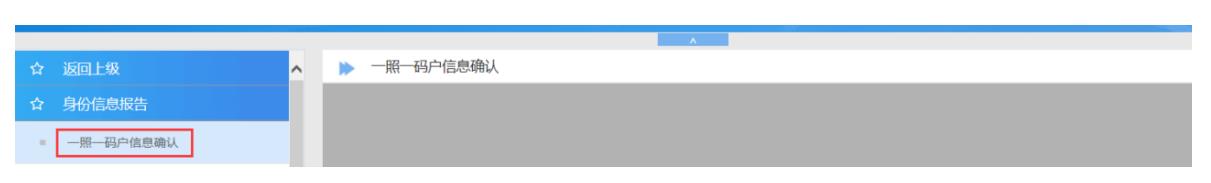

8调整一照一码信息确认功能

8.1优化内容

将“一照一码户登记信息确认”调整为“一照一码户信息确认”。

8.2功能操作

纳税人登录电子税务局,点击“我要办税—综合信息报告—身份信息报告—一照一码户信息确认”,如下图:

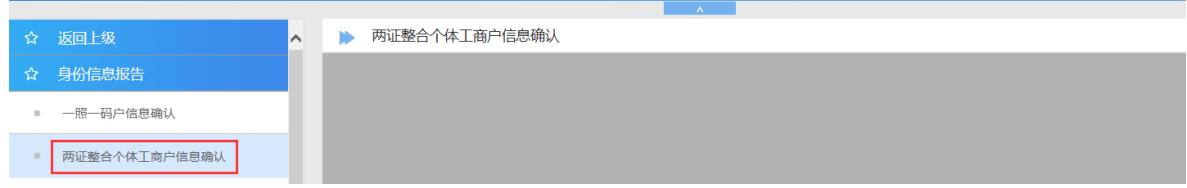

9调整两证整合个体工商户信息确认功能

9.1优化内容

将“两证整合个体工商户登记信息确认” 调整为“两证整合个体工商户信息确认”。

9.2功能操作

纳税人登录电子税务局,点击“我要办税—综合信息报告—身份信息报告”,如下图: